下の記事記事にはアフィリエイトプログラムを利用しての商品のご紹介が含まれます。本記事を経由しサービスのお申し込みや商品のご購入をした場合、サービスや商品の提供元の企業様より報酬を受け取る場合がございます。

所有する不動産を売って大きな額を手に入れつつ、そのまま引っ越しをせずに同じ場所に賃貸として住み続けられる「リースバック」というサービスをご存じでしょうか。

リースバックは、住宅だけでなく土地や店舗、オフィスや倉庫など、法人でも利用でき、まとまった資金調達と引越しの手間を省けるメリットがあります。お住まいを売却して現金化したいけど今の生活は変えたくない、とお悩みの方におすすめです。

セールス・アンド・リース・バックを略したもので、元々は「売却(セール)」と「賃貸(リース)」、「買戻し(バック)」の3つがセットになったサービスになります。リースバックは不動産会社やファイナンス会社などが実施しており、これらの事業者を通じて、自宅の売却と貸借を行います。契約の種類によっては、売却した住まいを買い戻せる場合もあります。

このように、リースバックは自宅(不動産)を有効活用できる便利な仕組みですが、大きな資産を運用するため、慎重な判断が必要です。なんのためにリースバックするのかを明らかにして、計画的に仕組みを利用しましょう。

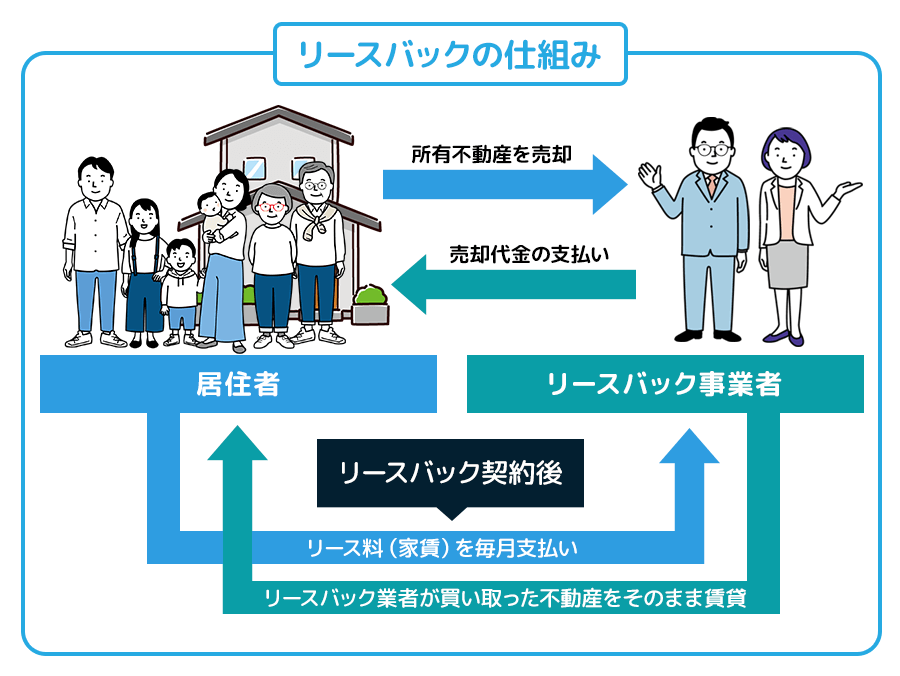

リースバックは売却する際に売買契約を結び、同時に買い主と賃貸借契約も結ぶという仕組み。通常の売買では家を明け渡さなければなりませんが、リースバックではその心配がありません。

目的は、住宅ローンの負担の軽減や、事業資金、病気・事故・進学でまとまったお金が必要な必要な場合など。利用に関して年齢制限はなく、売却して得た現金はすぐに手にすることができ、使用用途も限定されません。

また、将来金銭の余裕ができたときに、買い戻しを希望することもできます。

他の活用例には、住宅ローン以外の借金の返済、事業のための資金、遺産相続のトラブル回避などが挙げられます。

リースバックには、どのようなメリットがあるのでしょうか?

引っ越さずに借家としてそのまま住み続けられます。

住宅の売却と同時に賃貸借契約を締結します。通勤・通学や買物、役所へのアクセスなどが大きく変わることで、住みにくくなってしまうといった事態も避けられます。

ただし、定期賃貸借契約では2~3年で契約が終了してしまい、退去しなくてはならないケースが多くなります。

賃貸期間の残り年数を気にせず、安心して長く住むなら普通賃貸借契約がおすすめです。

リースバックにおける買主は個人ではなく法人・企業となることが通常で、一括現金で買い取るため、まとまった資金を調達するまでの時間が短く売却代金の使い道は原則として自由です。

売買契約から売却代金を手にするまでの期間は業者やケースにもよりますが、早ければ一週間程度で、何も問題がなければ遅くても一ヶ月くらいというのが大体の目安となります。

不動産の所有には、税金や建物の維持管理コスト、さまざまな費用が付きものです。

これらが不要となる点も、リースバックの大きなメリットです。固定資産税と同様に、リースバックで不動産を売却してしまえば、都市計画税の納税義務もなくなります。

また、リースバックでマンションを売却した後は、所有者ではないことから管理費の支払いが不要となります。マンションの修繕積立金についても同様です。

特に、管理費の値上げや修繕積立金の不足、大規模修繕工事における負担金といった頭の痛い問題から解放される点は大きいのではないでしょうか。

一般的な借り入れには年齢制限があったり保証人が必要だったりしますが、リースバックには年齢制限がありません(未成年の場合を除く)。

保証人も不要なので、多くの方が利用しやすいメリットがあります。

将来、買い戻しをすればまた家の所有者に戻れます。一時的に資金が必要なときにリースバックでお金を調達をして、その後に経済状況が落ち着いたら自宅を買い戻すこともできます。

将来的に買戻したいときは、売買契約時の契約書に買戻し特約や再売買の予約を盛り込んでもらうようにしましょう。

リースバックに向いている人は、自由に使えるまとまった資金を得たいという人です。手元の金融資産に不安がある人に向いています。ただ、リースバック後には家賃支出が発生してしまうため、売却資金が家賃でどんどん目減りしてしまうという不安があります。

賃貸借契約であれば、住み替えが自由にできるため、「リースバックで資金を得た後に、機を見てより家賃が安い物件に引っ越す」という計画を立てるのは一案です。

リースバックには多くのメリットがあります。ただしデメリットもあるため、知らずに契約してしまって後悔するといった人もいます。利用する前にきちんと確認しておくことをおすすめします。

リースバックでの物件売却金額と、通常の売買契約での売却金額をくらべると、リースバックで売却するほうが安くなる傾向があります。

リースバックはすぐに現金化できるのがメリットですが、通常の売買契約で物件を売却するのとトータル的にどちらがよいのか、じっくり検討するようにしましょう。

そのまま住み続けるためには、家賃を支払う必要があります。リースバックの家賃相場は、不動産会社が利回りを重視して決められることがほとんどです。

リースバックの家賃は、市場の相場ではなく買取価格に対する利回りを考慮して算出されると考えておきましょう。具体的な家賃は、以下の計算式で求められます。

リースバックのメリットは、売却した住宅に住み続けることができる点です。ただ、ここには条件が。不動産会社によっては、賃貸借契約期間を設けているところもあります。永続的にリースを行うことができるとは限らない点がデメリットとなります。

不動産会社によっては、賃貸借契約期間が終了したあとで物件を売りに出す予定にしているケースもあります。リースバックの契約を結ぶ場合には、リース期間をきちんと確認しておく必要があるでしょう。

そのまま住み続けるためには、家賃を支払う必要があります。リースバックの家賃相場は、不動産会社が利回りを重視して決められることがほとんどです。

リースバックの家賃は、市場の相場ではなく買取価格に対する利回りを考慮して算出されると考えておきましょう。具体的な家賃は、以下の計算式で求められます。

たとえば、買取価格が1,000万円で利回りが8%だった場合は、以下の通りになります。

1,000万円×8%÷12カ月=約6万6,000円

リースバックを利用する人の中には、将来的に売却した不動産を買い戻そうとしている人もいるでしょう。

しかし、リースバックを利用する際の売却価格は市場より2~3割低く設定されています。逆に買い戻す際の費用は市場より高めに設定されている場合があるので、十分な費用ができなければ買い戻しができないこともあります。

リースバックは、市場価格より安めに設定されていますので、不動産を高く売りたいと考える方には向いていません。

自宅不動産に住み続けることを重視していないのであれば、通常の不動産を売却のほうが高く売れるのでメリットがあります。また、リースバックは住宅ローンの残債が売却価格を上回る際には利用することができません。金融機関が住宅ローンを完済できる状況でないと抵当権を外してくれないためです。

そのため、住宅ローンの返済が進んでいない物件や不動産価値が落ちてしまっている物件では利用できないと考えたほうがいいでしょう。

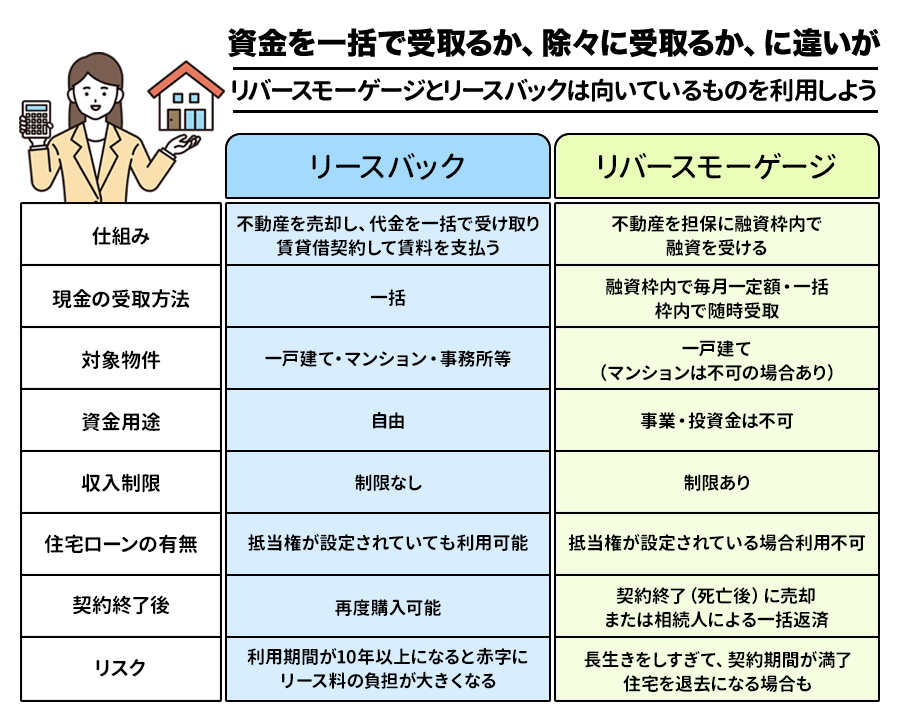

リバースモーゲージは、自宅を担保にお金を借りるタイプのローン商品です。

金融機関が提供しているリバースモーゲージは、「金融機関の独自のリバースモーゲージ」と住宅金融支援機構の【リ・バース60】を活用した「リバースモーゲージ型住宅ローン」に分けられます。

どちらも自宅を担保に入れることでお金を借りて、債務者の他界時などに担保物件を売却するなどして元本の返済をします。返済資金を別途用意できれば、担保物件を売却する必要はありません。

また、原則として、債務者の生存中は元本の返済は必要なく、利息のみを支払います。金融機関によっては、生存中の利払いが不要な商品もあります。

リバースモーゲージに向いている人は、住まいの環境を改善したい人です。たとえば「自宅が古くなったので、リフォームをして住み心地の良い家で余生を過ごしたい」といった想いがある人が、リバースモーゲージを借りるのは合理的です。

また、債務者が死亡した後に自宅を売却することが条件となっているため、将来確実に空き家になることが分かっている人におすすめです。

売却するまでは所有健がそのままですので、「リフォームしたい」、「自分名義の家に住み続けたい」等の希望を持っている方にリバースモーゲージはおすすめです。住環境を改善できる上、返済負担も抑えめになっています。

下の記事記事にはアフィリエイトプログラムを利用しての商品のご紹介が含まれます。本記事を経由しサービスのお申し込みや商品のご購入をした場合、サービスや商品の提供元の企業様より報酬を受け取る場合がございます。

セゾンのリースバックを運営しているのは「株式会社セゾンファンデックス」です。

株式会社セゾンファンデックスは、1984年2月に西武抵当証券として設立されました。現在は株式会社クレディセゾンの完全子会社です。

セゾンのリースバックは、原則として3年更新の「普通賃貸借契約」です。契約の更新は、貸主側から一方的に拒否することは原則できないため、契約違反や借主が退去を希望しない限り、基本的に住み続けることができます。更新料もかからないため、セゾンのリースバックは長期で住み続けたい人におすすめです。

リースバックで家を売却すると、所有者がセゾンファンデックスになるため、固定資産税などの支払、マンションの場合は管理費・修繕積立金の支払もなくなります。

最短即日で見積もりを行うほか、契約までの期間が最短2週間となっている点も魅力です。

また、セゾンのリースバックを利用した場合、契約者限定サービスが受けられます。ホテルなどの施設を優待価格で利用できるサービス、セゾンの駆けつけサービス、セコムのサービスなど、大手企業のグループ会社ならではのサービスです。

- 家賃が値上がりする可能性

賃貸契約は3年ごとに更新するため、家賃が上がる可能性があります。

セゾンのリースバックは家賃の値上げはないと断言していません。一般的な賃貸契約と同じように家賃が上がる可能性があるため注意してください。

家賃の完全固定を契約書に明記する業者もあります。

セゾンのリースバックは、利用すると決めていなくても無料で査定ができます。

査定をしてから利用しないと決めても問題ありません。さらに査定することも迷っているという方は、まずは資料を見ながら相談することも可能です。リースバックを利用するか家族とじっくりと相談してから決めたいという方は、ぜひセゾンのリースバックをチェックしてみてください。

あなぶきのリースバックは、1964年設立の「穴吹興産株式会社」が提供するマンションのリースバック商品で、老舗企業ならではの安心感、全国各地に拠点を構えて地域に密着して事業を行っている点でも安心できます。

あなぶきのリースバックは「普通賃貸借契約」です。普通賃貸借契約であれば2年ごとに契約を続けられるため、長く住み続けられるだけでなく、転居の可能性がある人も安心です。また、買い取り価格を調整することで、希望に近い家賃設定を実現。提案する買い取り価格自体も、賃借人退去時の資産価値に基づいた査定をおこなっている点が特徴です。継続して住みやすい家賃にすることで、依頼人のニーズに全力で応えてくれます。契約後は更新料も不要で、長期的に借りた場合も家賃の値上げがありません。

リースバック後の設備の修繕費用は、所有者である「穴吹興産株式会社」の負担。通常の賃貸のようなランニングコストがかからないのは大きなメリットといえます。マンションの設備修繕についてもノウハウが豊富なため、安心して修繕を依頼でるのではないでしょうか。

- 対応物件やエリアに制限

対応物件がマンションのみでリースバックが可能な物件の条件には制限があり、条件を満たしていても、物件の状況次第では断られる可能性もあります。すべての不動産がサービスを利用できるとは限らないため、査定時などによく確認しておきましょう。

また、対応エリアも限られています。

あなぶきのリースバックは、大手の不動産会社が提供するリースバックを利用したい人にとって、安心して利用できるサービスです。仲介手数料や更新料は不要で家賃も基本的に変動しません。長期で住む予定がある人にとって、費用と契約の2つの面から今後の生活を考えやすくなっています。

コストをできるだけ抑えつつ、長期間安心して住み続けたい人にとってあなぶきのリースバックはおすすめです。

リースバックプラスは、一建設(はじめけんせつ)が提供するリースバック商品です。

一建設は、分譲住宅販売戸数日本一の「飯田グループホールディングス」のグループ会社。不動産のプロだからこそできる確かな査定力ときめ細やかなサービスは、高く評価されています。

リースバックを取り扱う不動産会社は数多くありますが、一建設のリースバックプラスは、賃貸契約の更新が可能な「標準プラン」と、あらかじめ賃貸の契約期間を決める「定期プラン」の2タイプがあり、ライフプランに合わせて選択できます。

最大のメリットは、標準プランの場合、売却後に住み続けることで、再購入価格が下がり、買い戻しがしやすくなる業界初のサービスを導入していることです。住めば済むほど、買い戻しがしやすくなる仕組みで、総額の費用負担が軽減できる仕組みです。

また、定期プランでは、最大1年間の家賃が無料になり、退去時にキャッシュバック、オプションサービスで引っ越し費用負担、査定価格アップなどの特典があります。

総じて、リースバック利用者のコスト負担を押し下げるサービスが多く用意されています。

- 新築住み替えは一建設の戸建て限定

リースバックプラスの魅力メリットの1つでもある、新居住み替えは一建設が販売している戸建て住宅が対象に…他の不動産会社が販売している戸建て住宅は、新築住み替えの対象外となってしまいます。

時期によっては自分好みの物件を見つけるのには時間がかかってしまう場合があります。

リースバックを取り扱う不動産会社は数多くありますが、一建設のリースバックプラスはライフスタイルによって選べるプランが充実しています。

全国対応で、資金を確保しながら住み続けたい人や、将来的な住み替えを考えている方におすすめできるリースバック業者と言えます。

リアルエステートは不動産売買・賃貸・仲介・管理・リフォームなどを手がけている会社で、土地、事業用不動産などさまざまな物件を扱っています。

大手の不動産会社ではないので、一般的に知名度が高いわけではありませんが、30年以上の歴史がある会社で開発なども手掛けています。不動産に関するノウハウが多いので安心してリースバックを任せることができます。

リアルエステートではリースバックに力を入れており、他社よりも積極的に直接買取を行っています。リースバックをはじめとした様々な不動産活用・資金調達方法にも精通しているので「他社では十分な買取金額にならなかった」という場合には相談してみるといいかもしれません。

また、所有不動産が「市街化調整区域内」や「再建築不可」ような、一般的に買取が難しいとされる物件であっても、「築年数の古い物件」でも相談に乗ってくれます。

リースバックは無免許で行うと宅建業違反になるので、銀行は直接的に提供することはできません。あくまで提携という形で提供していることになります。

銀行と信頼関係がある場合は銀行から紹介されるリースバック会社を利用するのも選択肢の一つです。しかし、少しでも高い価格で売却したい場合や、サービス内容を比較したい場合は複数のリースバック会社を比較した方がトラブルを防げるでしょう。

自己所有の住まいを活用して老後資金を調達するサービスとしては他に、シニア層向けの融資制度であるリバースモーゲージがあります。こちらはリースバックと同様マイホームに住み続けることが可能ですが、注意点としては、「融資」のため金利変動など融資条件の変更により、月々の支払いが増える可能性があることです。

どういった理由で売却するのか、目的により適切な活用方法を選ぶことが大切です。複数の専門会社に売却額や家賃(リース料)、買い戻し額を見積もってもらい、賃貸契約の内容なども含め、比較・検討をしましょう。

また売却する側の姿勢としても、リースバックを利用したい理由や希望の条件などを正直に伝えることが必要です。

リースバックは「売却」と「賃貸」を組合せた不動産取引です。

リースバックはご自宅等を売却しますのでの所有権が買受けたサービス提供会社に移転します。所有権が移ることで売却より資金を一括で受け取ることが可能です。その後は「定期建物賃貸借契約」という賃貸契約を結ぶことで賃貸として住み続ける事が可能なしくみです。

リバースモーゲージは自宅を担保とした「融資」をベースとした金融商品です。

リバースモーゲージは所有権が移転しない代わりにご自宅を担保として提供し、融資を受ける形になります。融資である以上いずれ返済することになりますが、基本としては所有者が亡くなられたあと、担保を売却した資金が返済に充てられます。

賃貸の期間は金利分の支払のみなので、支払う金額は少なくなりますが、当然ながら借入枠の大小との兼ね合いで判断することになります。

ポイントとしては、リースバックとリバースモーゲージの何れの場合でも、活用できる資金には限度がありますので、リースバックの場合には売却金額と家賃を、リバースモーゲージの場合には各種制約、借入枠と金利を予め見積り、将来の収支計画を見通しておくことが重要になります。

長寿化に加えて物価上昇などが進むなか、資金不足をリバースモーゲージやリースバックでカバーしようとする人は、今後も増えると考えられます。しかし、ほかにも、家を通常の方法で売却して家賃の安い賃貸住宅へ転居する方法や、資金を借りる場合も不動産担保ローンという手段があります。老後の住宅資産活用は、単なる一時しのぎにならないよう、中長期的な資金計画を立てて行うべきといえるでしょう。